Урок 2. Как мы заработали +40% за месяц

Как и обещали, в этом уроке мы разберём наши кейсы. Сделаем это на примере «краткосрочной торговли», где проще понять принципы инвестирования.

Вы на практике увидите, по каким критериям мы выбирали акции, и что на самом деле инвестирование — это не квантовая механика, а ремесло доступное каждому.

В конце будет специальный бонус для тех, кто хочет продолжить инвестировать с реальным профитом. Так что обязательно проходите до конца 🙂

Кейс 1. Roku — инвестидея на период карантина

Информация о покупке в нашем Телеграм канале — https://t.me/bukvar_invest/560

В условиях карантина ускорился тренд на цифровизацию. В выигрыше оказались технологичные компании вроде Roku.

Сейчас мы на примере Roku покажем, какие параметры бизнеса оценивали прежде, чем купить его акции.

Краткое досье на компанию

Чем занимается: Roku — стриминговая платформа в США. Она разрабатывает собственные программы и гаджеты, делающие доступней фильмы, музыку или игры на ТВ.

3 причины, почему мы выбрали Roku

1. 35% денег Roku зарабатывает на продаже собственного оборудования

Например, производит устройства для телевизоров («стики»), которые помогают смотреть ТВ-каналы, покупать фильмы и пользоваться популярными стриминговыми сервисами. Также Roku продаёт «умные» телевизоры на собственной операционной системе Roku OS.

Компания успела перенести производство ТВ-оборудования из Китая во Вьетнам осенью 2019 года, поэтому её цепочка поставок под влиянием коронавируса пострадала не так сильно, как могла бы.

2. Оставшиеся 65% — услуги

Roku получает прибыль и с рекламы, и с подписок на стриминговые сервисы партнёров, и с трансляции фильмов.

Главным риском для финансовых показателей компании в 2020 году может стать снижение рекламных доходов. Если ситуация в мире начнёт ухудшаться, то рекламодатели сократят свои бюджеты. Хотя, и тут всё не так мрачно: Roku сможет переключиться на продажи подписок на стриминг-сервисы.

3. С долгами всё в порядке

У Roku объём активов, которые можно быстро продать, в 5 раз больше долга ($515 млн кэша и $94,7 млн долгов, соответственно).

При этом компания зарабатывает больше, чем тратит. Это её выгодно отличает от конкурента Netflix, у которого расходы больше доходов + много долгов ($14,8 млрд долга при $5 млрд кэша).

Резюмируем

Акции Roku могут снижаться на фоне падения мировой экономики. Тем не менее, компания надёжно защищена от последствий коронавируса за счет развития нескольких направлений деятельности. Плюс с карантином усилится спрос на домашние развлечения.

В общем, мы не ожидаем резкого отскока в котировках Roku и предполагаем, что бумаги компании будут стоить $174 на горизонте года. В течение двух-трех месяцев ожидаем отскок котировок до $140-150$.

Как анализировали

В этом блоке мы закрепим все шаги, которые описывали в 1-м уроке. Напомним эти шаги:

- Находим акцию в интересующем нас секторе с помощью FinViz.

- Изучаем отчетности компании на специальном сайте. Этот больше подойдёт тем, кто дружит с английским. Если вы не дружите, можете воспользоваться онлайн-переводчиком или смотрите альтернативный вариант ниже в пункте 3.

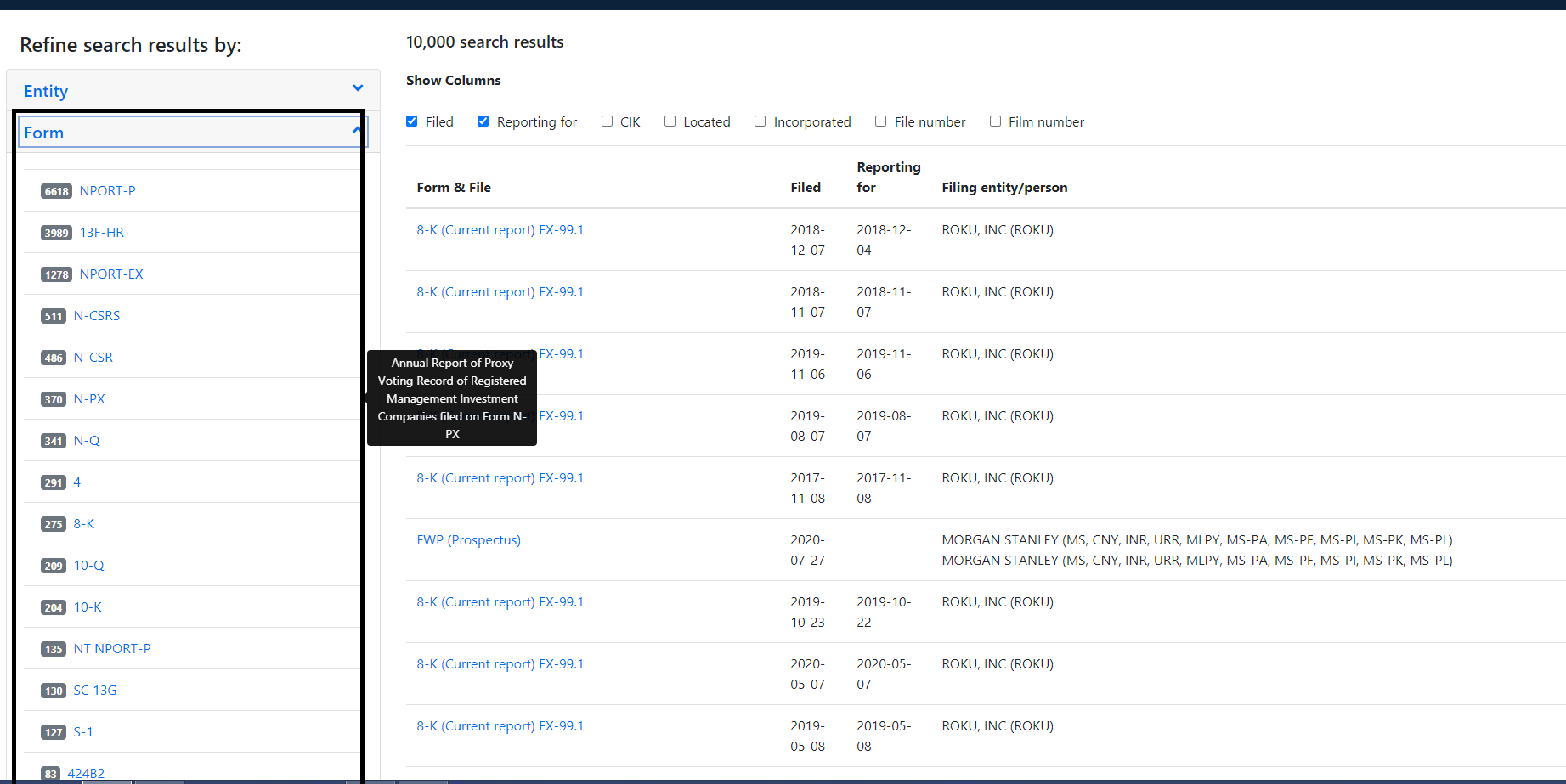

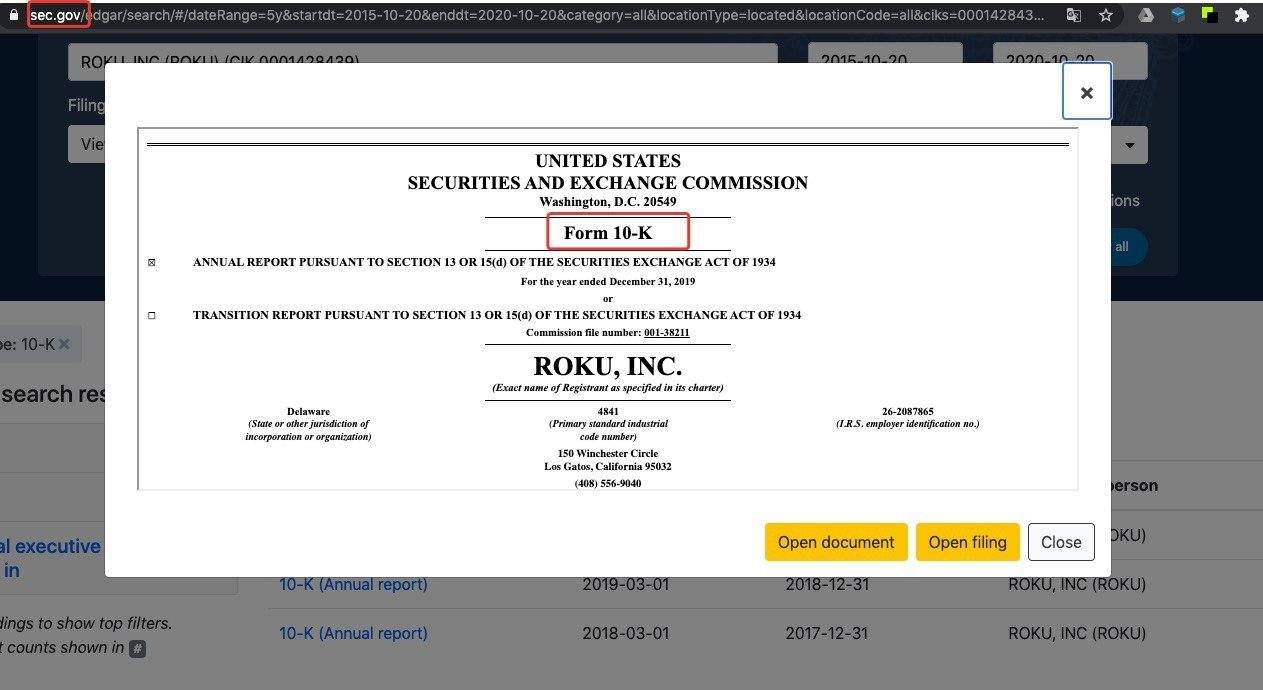

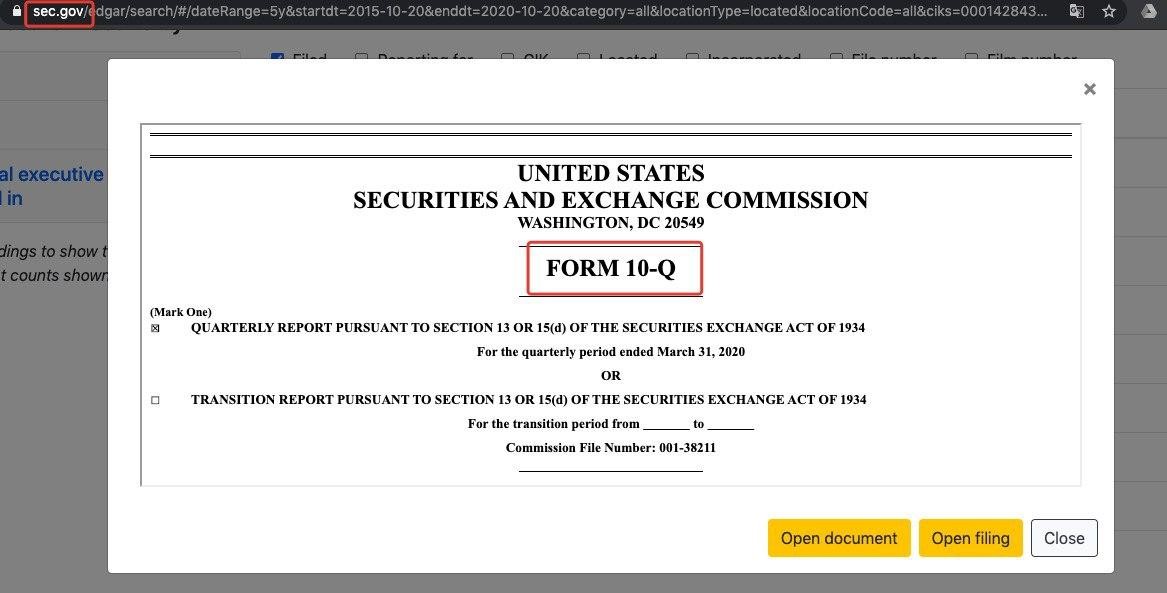

Вбиваем в поиск тикер компании, затем выбираем нужные нам отчёты.

Нам здесь важно изучить 3 формы отчётности:

- Ежегодный отчет по форме 10-К;

- Ежеквартальный отчет по форме 10-Q;

- Отчет по форме 8К.

- Либо же поступаем проще — открываем сайт Investing.com и находим там эту компанию. В разделе «отчёты» можно посмотреть динамику основных цифр.

Здесь важно понять, как менялись показатели Roku — росли или падали.

Что нас привлекло:

- Компания нарастила выручку на 26% (с $356 млн до $451 млн);

- Смогла выйти из убытков в кризис (во 2-м квартале был убыток $43 млн, а в 3-м — прибыль $12 млн);

- Долговая нагрузка умеренная, к тому же постоянно снижается.

Решение принято — покупаем. Осталось выбрать, по какой цене купим и продадим.

Как выбирали момент для покупки

Тема сложная. Чтобы её раскрыть мы записали для вас скринкаст:

Результаты сделки

Почему выбрали такую тактику?

Почему в момент «неопределенности» на рынке и просадки не продавали?

Просадки не было, а если бы и была, то нас подстраховал бы стоп-лосс — это тип сделки, когда вы даёте команду системе, по какой цене вам продать акцию. Это нужно, чтобы себя подстраховать. Например, вы купили акцию за $100 и решили, что убыток в $10 — это максимум, на что вы готовы пойти. Если цена акции опустится на эти $10, то сработает стоп-лосс, и акция автоматически продастся без вашего участия. Как итог — вы застраховали себя от дополнительных потерь.

Почему продали по такой цене или через такое время?

Цена дошла до той отметки, которая для нас была оптимальной.

Информация о продаже в нашем Телеграм канале — https://t.me/bukvar_invest/589

Кейс 2. Crowdstrike Holdings с потенциалом роста

Информация о покупке в нашем Телеграм канале — https://t.me/bukvar_invest/560

Краткое досье на компанию

Тикер акции: CRWD

Название акции: Crowdstrike Holdings

Чем занимается: кибербезопасность, анализ угроз и реагирование на кибератаки.

Компания разбиралась с кибератаками против крупных организаций, в том числе против Sony Pictures.

Но по-настоящему знаменитой Crowdstrike Holdings стала в 2016 году, когда приняла участие в расследовании кибератаки на Национальный комитет Демократической партии США.

Как анализировали

Здесь алгоритм точно такой же, как и в случае с ROKU, поэтому расписывать ещё раз не будем. Остановимся лишь на том, что нас привлекло в отчётности Crowdstrike Holdings:

- Выручка $178,1 млн (+85,4% по сравнению с прошлым годом),

- EPS выше ожиданий в — $0,09. О нём мы говорили в 1-м уроке;

- По прогнозу компании на 2021-й выручка должна вырасти с $761,2 до $772,6 млн, а убытки — сократиться с $19,2 до $11 млн.

Обычно публикация сильных отчётностей и смелые прогнозы приводят к тому, что акции компании начинают расти. Так было с сервисом Zoom. Инвесторы сразу заинтересовалась акциями этого бизнеса, когда увидели следующие цифры:

- Выручка Zoom во 2-м квартале 2020 года достигла $664 млн, что на 355% больше, чем годом ранее ($146 млн);

- Чистая прибыль составила $185,7 млн;

- Клиентская база сервиса достигла 370,2 тысяч компаний, это на 458% больше, чем в 2019 году.

- 81% выручки «Зуму» принесли новые подписки.

В итоге акции Zoom выросли с $325 до $457 за пару дней.

Можно предположить, что и c Crowdstrike Holdings будет подобная история. Поэтому мы решили её купить. Осталось решить когда.

Как выбирали момент для покупки

Чтобы вам было проще разобраться, по компании Crowdstrike Holdings мы также записали целый скринкаст:

Результаты сделки

Почему выбрали такую тактику

Почему в момент «неопределенности» и просадки – не продавали?

По всем показателям компания была недооценена и могла стоить дороже, чем стоила на момент покупки. Так оно и случилось.

Почему продали по такой цене или через такое время?

Продали, когда стоимости достигла того уровня, на который мы рассчитывали.

Информация о продаже в нашем Телеграм канале — https://t.me/bukvar_invest/588

Инвестиции — штука сложная. Упростите себе задачу

Мы за 2 урока успели:

- Прошлись по основам фундаментального анализа;

- Затронули технический анализ;

- Разобрали примеры наших доходных кейсов;

- Пояснили нашу логику;

- Показали, что наша система работает.

Но и это всего лишь начало. На самом деле все нюансы инвестирования не уместить даже в 10 таких уроков. А если их не знать, то можно не только не заработать, но и потерять свои деньги.